・お悩み

年金が少なく、これからの生活が不安だ。

貯金自体はかなりあるのだが、この低金利のため利息はスズメの涙で困っている。先日たまたま銀行に行ったところ、投資信託をすすめられた。毎月結構な金額の配当があるとのことで魅力的。どうしたものだろうか。。。

お悩みはごもっともです。

この低金利で利息が少なくて困りますよね。

確かに投資信託という手もありますね。ただ、投資信託は最近評判があまりよくありません。投資したお金が減ってしまったというシニアが続出しているようです。

ちょっとこの辺も含めて投資信託について見ていきましょう。

投資信託とは

投資信託とは

「投資信託(ファンド)」とは、一言でいえば「投資家から集めたお金をひとつの大きな資金としてまとめ、運用の専門家が株式や債券などに投資・運用する金融商品です。

その金融商品の運用成果は投資家それぞれの投資額に応じて分配される仕組みになっています。

また、「集めた資金をどのような対象に投資するか」は、投資信託ごとの運用方針に基づき専門家(ファンドマネージャー)が行います。

我々投資家は、それら多数の投資信託商品から好みの商品を選んで投資することになります。

まあ、この「運用の専門家」というのがくせ者なんですけど。。。

投資信託の特徴

投資信託は他の金融商品とは違ったいくつかの特徴があります。

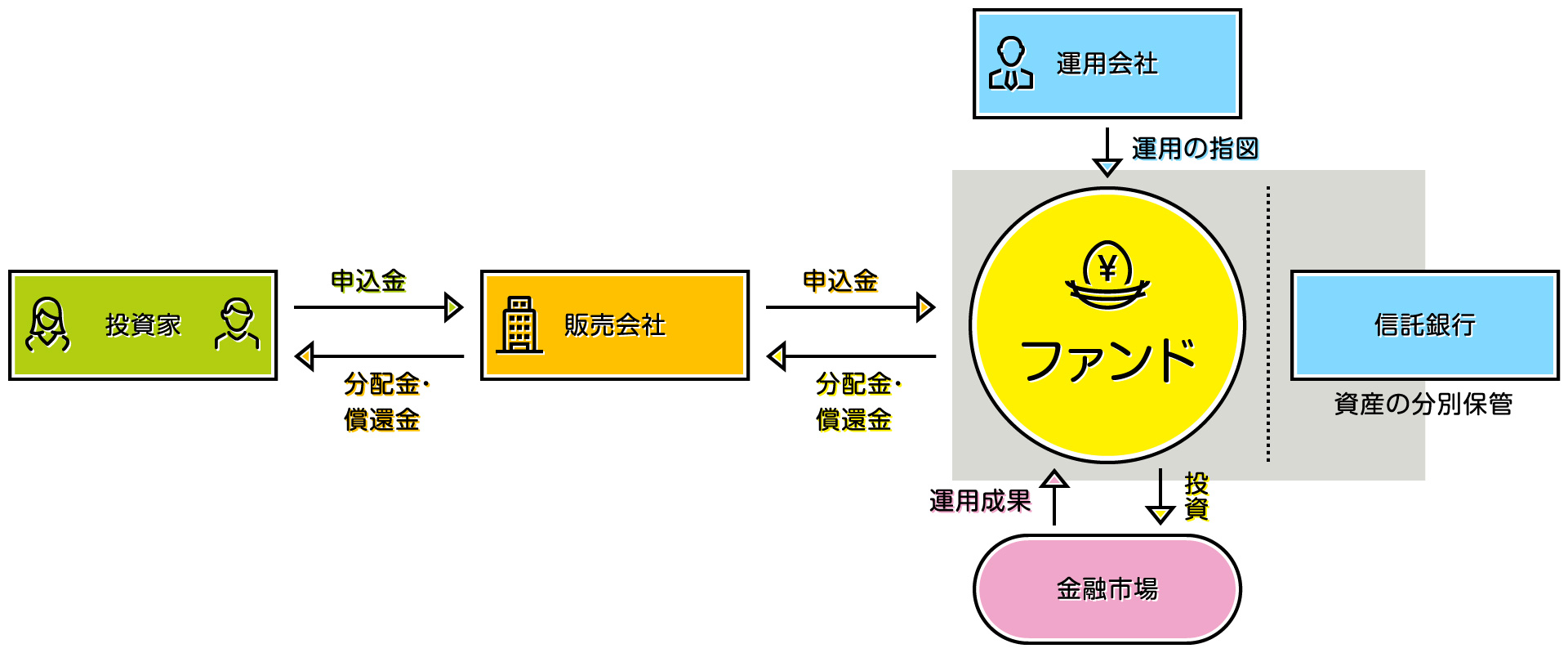

①販売会社、運用会社、保管会社がある

投資信託の構成は3者からなります。

・投資信託の作成・運用指示:「投資信託運用会社」

・投資信託の販売会社 :証券会社、銀行、郵便局など

・投資信託の資産管理 :「信託銀行」

なにか複雑ですね。。。

(出典:投資信託協会)

②基準価格と分配金

投資信託には独特の言葉や仕組みが多く、理解が進まない原因になります。もっとシンプルにできないんでしょうか?

ここでは、基本的な「基準価格」と「分配金」を解説します。

・基準価格

投資信託の値段のことを「基準価額」といいます。

取引を行う際の単位を「口(くち)」と呼び、総資産を口数で割った金額が「基準価額」になります。

(基準価格の計算式)

純資産総額/総口数 = 基準価格

例えば、運用を開始する時点で1口1円で購入できた投資信託は、運用を開始すると、1口の値段が運用の成果によって、変動していきます(もちろん+‐がある)。

・分配金

分配金には2種類あります。

(1)普通分配金:運用によって得られた利益(=元本を上回った分)を投資家に支払います。

(2)特別分配金:利益ではなく元本の一部を投資家に「戻す」ものです。いらゆる”タコ足配当”になります。

この分配金、くせ者ですね。

③元本は保証されない

投資信託は元本保証されません。

運用が成功すれば利益を得られ、失敗すれば損をします。失敗しても運用会社は責任をとりません。

この点は銀行の預金などとは違うところですので注意が必要です。

④投資信託の商品種類が多い

はっきり言って種類が多すぎます。

なぜこんなに種類があるのか不思議です。

また、内容が分かりにくく、手数料もいくらなのかあいまいだったりで、とても素人ではわかりませんね。

投資信託のメリット・デメリット

それでは次に投資信託のメリット・デメリットについて考えていきましょう。

投資信託のメリット

① 少ない金額から購入できる

通常、株式投資や債券投資には、ある程度まとまった資金が必要になります。しかし投資信託であれば、1万円程度から手軽に始めることができます。

② 株式や債券などに分散投資できる

投資信託は小口のお金を集めてひとつの大きな資金として運用するので、さまざまな資産に分散投資し、リスクを軽減することが可能になります。

③専門家により運用される

経済・金融などに関する知識を身につけた専門家が、投資家に代わって運用します。

また、個人では買えない・買いにくい海外の株式や債券、特殊な金融商品への投資も可能です。

④透明性がある

原則として毎日、取引価格である基準価額が公表されます。決算ごとに監査法人などによる監査を受けているため、透明性も高い。

投資信託のデメリット

①元本割れの危険がある

これは既に述べた通りです。

特にシニアは、投資信託がリスク商品であることを十分認識すべきです。

②手数料が高い

異常なくらい手数料が高い商品があるので要注意です。

投資信託のタイプによって異なりますが、目安として信託報酬が「1.0%」を超えるものはコストが高いと認識した方が良いでしょう。高々数パーセントの利益を目指しているのに、1%以上の手数料を払うのはバカげています。

③タイムリーな取引ができない

株式やETF(上場株式信託)のように、マーケットの状況を見ながら瞬時に取引ができません。

④繰り上げ償還される場合がある

純資産総額が少ないと、意図せず繰り上げ償還される場合があります。

避けたい投資信託と付き合いたい投資信託

避けたい投資信託とは?

避けたい投資信託の特徴は以下の4つ。

① 信託報酬が高い

②アクティブ型ファンド

③毎月分配型(特にタコ足配当)

④売れ筋の人気商品や「テーマ型」など旬な商品

以下、具体的に見ていきます。

① 信託報酬が高い

高い信託報酬のファンドが高い利回りを得られる訳ではありません。

優秀な専門家が運用するアクティブ型と呼ばれる種類の投資信託は信託報酬が高い傾向にあります。

②アクティブ型ファンド

優秀な専門家が管理する投資信託をアクティブ型と呼びます。

市場は優秀な専門家だらけ、なのでそれほど勝てません。

③毎月分配型(特にタコ足配当)

あまりお勧めできません。

元本を取り崩して高利回りを実現しているものがあり要注意です。

特別分配金は一般的に”タコ足配当”といって、元本が減っていく(自分の資産が減っていく)ものです。

④売れ筋の人気商品や「テーマ型」など旬な商品

特に良い投資信託ではないのに、営業力で売りまくり人気投資信託として祭り上げます。売れているのが良いわけではありません。

付き合いたい投資信託とは?

① 信託報酬が安い

②インデックス型ファンド

③収益再投資型

④投資方針が明瞭

以下、具体的に見ていきます。

① 信託報酬が安い

良い投資信託は手数料が安いものです。

例えば、米国の最大ファンド(VOO, VTIなど)の運用手数料は0.03%です。(0.3%ではないですよ!)

②インデックス型ファンド

日経平均株価やNYダウといった「株式指数」に連動するものをインデックス型ファンドといいます。

長期投資の場合、アクティブファンドはインデックスファンドに勝てないことが実証されています。

③収益再投資型

複利の力で増やすのが最適であるこは周知の事実です。

シニアの場合は、配当金を使うのもアリですね。

④投資方針が明瞭

良い投資信託はファンドの方針が明瞭です。

こう見てくると、結局日本の投資信託で買っても良いものがあるのか疑問ですね。

まとめ

さて皆さん、いかがでしたか?

「定年後に投資信託を買ってはいけない」をご紹介しました。これから投資をする上での参考になったでしょうか。

結論としては、「おすすめされるままに投資信託を買ってはいけない!」ということです。自分なりにじっくり研究して、納得ずくで買うのはありでしょう。

でも、「投資信託がだめなら何が良いのか?」というご質問がでてくると思います。

その場合は以下の記事をご参照ください。定年後のシニアにピッタリの投資方法をご紹介しています。

ご参考にしていただければ幸いです。

>>【鉄板!】定年後の投資戦略はこれで決まり! はこちら

>>退職金の有望運用方法4種類を徹底比較 はこちら

>>定年後はこれで決まり?超保守的、年金の繰り下げ受給という選択 はこちら

https://teinen-atama.com/pension-post-526-2/526/

投資はこれからの長い定年後生活の強い味方ですから、じっくり行きたいですね。焦ることはありませんので少しずつ勉強して、安全に投資の果実をものにしていきたいですね。

では、明るく、楽しく、前向きに、毎日をお過ごしください。

コメント